作者 | 宋家婷 编辑 | 罗丽娟

“在别人贪婪时恐惧,在别人恐惧时贪婪。”股神巴菲特的这句名言,堪称2018年投资圈的最佳注脚。

亿欧智库数据显示,在股权投资市场上,2018年前三季度新成立公司数量1245家,相比2015年20895家、2016年12012家、2017年6672家,明显下降。另有公开报道称,今年以来,超过4000只私募基金清盘,不少百亿私募也难逃厄运。

但对于投资机构的头部阵营而言,这或许只是一场冬天的试炼。一方面,借助旗下投资的公司IPO,他们为过冬备下了筹码;另一方面,利用较充足资金,或乘胜追击加速投资,或战略性“蛰伏”,以图下一个春天到来时依然可以盛放。

沈南鹏带领下的红杉资本中国基金、包凡和他的华兴资本以及孙正义的软银愿景基金,便是其中代表。

红杉中国在2018年实现了14家公司IPO,管理资金超过2000亿元人民币;华兴资本为“他人做嫁衣”十余年,自己终于也在这一年成为了香港上市的主角;愿景基金则一路疯长,成为软银帝国新的利润增长点。

作为PE/VC圈当之无愧的“收割机”,当面对无法摆脱的经济周期魔咒、创投行业的巨变时,他们是如何取舍的?

沈南鹏:“冬泳”逆袭

2018年,红杉资本全球执行合伙人、红杉资本中国基金创始及执行合伙人沈南鹏和红杉资本都斩获了优异战绩。

其中,红杉中国投资的公司中,IPO数量高达14家。公开资料显示,截至目前,红杉中国管理的资金规模已经超过2000亿元人民币,在中国地区投资超过500家企业,其中有70余家企业完成IPO。

功不可没的沈南鹏本人亦收获了福布斯“全球最佳创投人”“中国最佳创业投资人”双料桂冠。在2018私募富豪榜单上,沈以身价260亿高居排行榜榜首;排在第二位的是高瓴资本的张磊,200亿的身家与之尚有差距。

红杉中国今年的14家上市公司中,包括赴港上市的美团点评,纽交所上市的蔚来汽车,以及在纳斯达克上市的爱奇艺、拼多多等明星科技股,其中美团点评和拼多多IPO被视为红杉中国今年的“代表作”。

业内普遍认为,正是拼多多与美团点评两役,奠定了红杉中国今年的大赢局面。实际上不仅如此。

《2018第三季度胡润大中华区独角兽指数》中显示,红杉中国共捕获上榜“独角兽”企业49家,在所有机构中名列第一。而在排名前十的“独角兽”公司里,红杉中国参与投资的就有7家,其中包括蚂蚁金服、今日头条、滴滴出行等多行业头部玩家。

值得一提的是,沈南鹏与红杉中国并未在经济寒冬中减速。IT桔子数据显示,截止到2018年11月15日,红杉中国在2018年投资了超过100家企业,在募资寒冬中活跃度大大高于上一年的71家。

毫无疑问,这一方面得益于红杉资本的基础实力,一方面得益于沈南鹏对局势的掌控力。

“千万不要在冬天里面感觉到巨大的压力就开始退缩。”面对资本寒冬,沈南鹏直言,创投行业很难摆脱经济周期的魔咒,但“至暗时刻”也意味着会有更多好的、价格合理的投资机会。

他认为,在这时期,企业管理者更应关心如何提升企业的管理水平,进一步打造企业的核心竞争力,为未来的快速发展做好准备。

这也许是红杉中国并未减速的要因。一方面在收获,另一方面沈南鹏也已做好准备进入下一个阶段。

今年,其带领红杉资本已成功募资一支80亿美元的全球化基金,被称为“红杉历史上规模最大的一次募资”。据悉,该支基金将持续加大对中国市场的投入。

11月8日,红杉资本与真格基金宣布成立一家名为“鸵鸟会”的机构。公开报道称,这是一个公益项目,会员可享受红杉真格所有创业资源。在此过程中,红杉、真格不会限制会员接受任何其他机构或个人的投资。

此外,在天使投资层面,沈南鹏持续重金投入。2017年8月,沈南鹏第一次提出“红杉要成为顶级高成长企业最早和最重要的投资人”。2018年初,红杉中国便单独列出了一支种子基金,全面发力天使投资。

明年,红杉资本投资的Airbnb、DoorDash和Medallia等都有望IPO;据媒体报道,红杉资本中国投资的字节跳动、滴滴、大疆、比特大陆等企业也正在筹备或推进IPO。

对于“忙碌的绅士”沈南鹏而言,此刻的心情或许正如他在今年9月美团点评上市之际写下的亲笔信,“既往不恋,纵情向前”。

包凡:“狠角色”的高光时刻

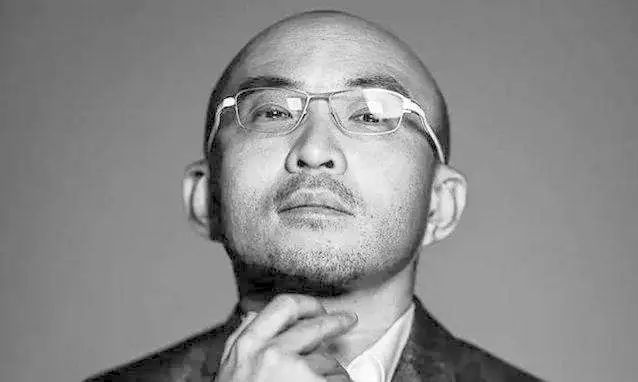

图片来源:百度百科

2018年是华兴资本创始人、董事长兼CEO包凡的本命年,9月,他带领华兴资本成功赴港上市。据公开信息,过去13年来,华兴资本完成了700多宗交易服务,交易总额超过1000亿美元,投资业务资产管理规模达到41亿美元。

公开报道显示,截至目前,华兴资本已经直投了70多个项目,其中既包括滴滴、美团、摩拜、快手等知名独角兽企业,也包括蔚来汽车、车和家、英雄互娱等处于上升期的独角兽企业。

土生土长的上海人包凡身上颇有一股“江湖气”,他喜欢在生意中彼此成就,也因此结交了一帮生意场上的兄弟。业界则评价包凡是个“狠角色”,投资风格“快、准、狠”。但是除了上市,在整个2018年,包凡和华兴资本并没有公开过多动作。

“行业经过了2017年的高歌猛进,2018年需要做一些必要的调整。”实际上早在今年年初,包凡和华兴资本就发出了预警,称今年将会放缓投资节奏。

其中一个重要原因是,华兴注意到2017年VC/PE投资涌入了大量的增量资金,但是A股IPO审核却日渐趋严,此外并购去年也呈现出降温局面。退出渠道不通畅,意味着风投资金未来可能面临巨大的退出压力。

在这样的环境下,包凡认为投资、退出都要寻找新方向。

“华兴一直以来都在打造一个平台,希望将新经济领域的优质资产和资金之间做一个高效的匹配。”华兴资本上市后,包凡又有了新的计划,以投行、资产管理和财富管理三项作为业务增长点,计划通过十年时间做到三足鼎立。

当下的包凡和华兴资本,开始关注长期的风口而非转瞬即逝的小风口。他认为,下一个风口可能会进入万物皆互联、万物皆智能的时代。此外包凡也看好医疗健康、生命科技产业,他透露华兴已经有四五十人的团队在做这一块。

截至目前,华兴资本已经完成多个新经济行业全覆盖,除了互联网领域之外,业务触角涵盖医疗健康、大消费、文娱、企业服务、人工智能、大数据、科技、汽车、智能硬件等各个领域。

不对对于华兴资本而言,挑战犹存。

华兴资本在上市次日披露了首份财报,2018年上半年,华兴资本整体营业收入达1.08亿美元,同比增长高达99.98%,但其亏损额也较上年度同期820.5万美元增至15198.2万美元——媒体分析称,其支出部分主要受可转换可赎回优先股公允价值变动的影响。

2019年,包凡和他的华兴资本将会如何出招?这或将是未来一年的一大看点。

孙正义:冒险家豪赌的一年

“我的目标是成为科技界的沃伦·巴菲特,软银的目标是成为科技界的伯克希尔·哈撒韦。”软银集团主席兼首席执行官孙正义曾如此信誓旦旦。

喜欢冒险,做事高调,且不按常理出牌。在很多人眼中,孙正义并不像传统的日本人。这或许和他复杂的背景有关:祖籍韩国,出生于日本,在美国完成高中和大学学业。

《孙正义:通往未来之路》作者大孝西弘曾多次与孙正义对话,他形容孙正义的身上有种冒险家的气魄。但同时,孙也拥有高于常人的国际化视野,他被认为是全亚洲对IT行业投资判断最精准的人,在全球信息产业爆发的每一个节点,他几乎都踩准了。

孙正义曾在2015年的软银全球大会上,预测人工智能的奇点将到来,这一科幻场景时间节点是2018年。

“如果奇点真的到来,那么它将永远不会逆转,”孙正义说道,“未来,计算机将会进行自我学习。之后,要么是进化,要么是毁灭。”

随后,软银在全球科技行业进行大规模投资,主要集中在生物医疗、共享出行、电商、人工智能和无人驾驶等科技领域。

在当下资本寒冬中,不按常理出牌的孙正义依然没有放缓步伐,甚至开始了新一轮“豪赌”。

2018年12月19日,日本软银集团旗下主营电信业务的子公司软银(SoftBank Corp)成功登陆东京证券交易所。IPO规模高达2.65万亿日元(合235亿美元),是日本史上最大IPO,全球史上第二大IPO(仅次于2014年阿里巴巴IPO的250亿美元)。但却遭遇挂牌首日“破发”。当日盘中跌幅扩大至10%,截至收盘报1282日元(约11.4美元),发行价跌近15%。

分析人士称,糟糕的股价,或许与当前全球股市动荡期不无关系。但分拆上市背后,孙正义还有更大的野心——将软银集团从移动运营商转型为更纯粹的科技投资公司。

自1981年成立迄今,孙正义带领用软银投资了至少600家公司,其中超300家科技公司,获得的回报逾千亿美元。软银也从一家电信企业成长为影响全球科技圈的资本巨头。

“这位日本亿万富翁正用他积极的投资和数额巨大的支票簿,改变创业游戏。”彭博社在今年初的报道中如此评价孙正义。

两年前,孙正义宣布成立直指下一代信息革命的“愿景基金”计划,1000亿美金的目标募资额规模举世皆惊。彼时有分析称,这一资金规模约相当于“4个银湖资本或15个红杉资本”,亦相当于2017年整个美国风投行业筹集的资金总额。

但跟牌者众。成立7个月后,软银愿景基金首轮募集资金达到930亿美元,投资方阵容更堪称豪华——沙特阿拉伯主权财富基金、阿联酋Mubadala投资基金、苹果公司,高通公司、富士康科技等全球知名高科技公司皆相继入局。

今年5月,在软银世界大会期间,孙正义透露了愿景基金成立第一年的投资回报高达60%。此外,在软银集团公布的2018年第二季度财报中,截止2018年9月,软银集团营业利润达62亿美元远超预期,愿景基金贡献过半,成为软银新的“造血”源。

现在正是孙正义和其拥趸的高光时刻。

今年孙正义出售其投资的印度最大电商企业Flipkart股份获得1643亿日元(约合14.76亿美元)收益;出售科技公司ARM中国业务多数股份获得1613亿日元(约合14.49亿美元)一次性收益。

12月上旬最新消息显示,打车应用Uber于本月初递交了IPO申请,持有逾15% Uber股份的软银有望在明年斩获硕果。银行家称,Uber的IPO估值可能达到1200亿美元。

然而,这位身价高达200多亿美元的花甲老人在一次软银集团财报会上,给自己多年的努力只打了百分制的28分,他称,“我本可以成就得更多。”

据彭博社援引知情人士消息称,孙正义已就设立第二支愿景基金与投资者进行初步接洽,筹资规模或达1000亿美元,最早可能明年启动。

来源:百家号 时间:18-12-25

华兴资本最新估值为26~34亿美元,预计于9月底赴港上市。消息称,华兴资本计划融资4亿美元,此次IPO的主承销商为高盛、摩根士丹利、工银国际和华兴资本自身。

今年6月,一家名叫华兴资本的投行跟美团点评同一天在香港联交所递交了IPO招股书。

你可能对华兴资本不是很熟悉,但滴滴和快的、58同城和赶集网、美团网和大众点评网,中国互联网并购大案中均有华兴资本的身影。也是华兴资本一手促成了京东和腾讯的合作,并深度参与了聚美优品、唯品会的上市。

这么看来,华兴资本仿佛一双无形之手操控之后,而幕后掌舵者是谁?

图片来源网络

一位咋一看不那么起眼的上海男人。他光头,瘦瘦小小,却喜欢F1赛车和拳击,他就是华兴资本的创始人——包凡。

单看一眼包凡的简历,可以说是优秀,非常优秀。

挪威管理学院理学硕士学位和上海复旦大学理学学士学位。在挪威上完大学之后,包凡进了摩根士丹利,待了7年,包凡先后服务于摩根斯坦利和瑞士信贷。在此期间,他是数家领先的跨国公司财务顾问,包括加拿大贝尔、瑞士诺华制药、RPR、Investor AB、日本NTT、韩国KEPCO和KT,帮助这些公司进行资金募集、银行借贷、并购以及重组工作。在其投资银行生涯中,包凡帮助客户融资超过70亿美元,完成超过600亿美元的国际并购业务。

后来他又去被称作中国互联网公司“鼻祖”的亚信待了四年,做首席战略官,负责投资、并购及战略合作业务,在那里,他接触了四、五百家高科技创业公司。

2004年,包凡创立了华兴资本。

创业13年,包凡被业界称为收获互联网圈“最强人脉”的男人。

图片来源网络

圈内朋友都说,包凡号称人脉王,特别善于借助朋友圈的力量,壮大自己的实力。

当然,除了人和,天时、地利也非常重要。正是抓住中国互联网经济腾飞的历史性机遇,再加上立足本土发展、一众资本和互联网大佬加持,才让包凡逐渐建立起自己投行一哥的江湖地位。

圈内朋友都说,包凡号称人脉王,特别善于借助朋友圈的力量,壮大自己的实力。

图片来源网络

他的朋友圈到底有哪些人?

虽说这些朋友都是因为工作认识,但包凡就是有这样的能力和魅力,与他们成为除工作外的好兄弟。更重要的是在包凡创业途中,适时的发挥作用。

2004年,华兴资本创立后第一年只做了两个单子。第一个客户中星微电子还是老东家亚信的董事长丁健为包凡介绍的。这个单子能成的重要因素就是包凡。中星微看中了包凡过往的银行家履历;为了接下这单活儿,包凡为中星微兼职做了一年CFO。

2005年,包凡做了7个单子,华兴资本把办公室从建国门外大街21号的国际俱乐部饭店借的一个小房间搬到了尚都国际。

到2006年,华兴已然成为资本市场的新星,陈一舟的千橡科技融资4800万美元、俞渝和李国庆的当当网第三轮融资2700万美元、周鸿祎的奇虎第二轮融资2500万美元,华兴都是独家财务顾问。

之后2007年的巨人网络,2008年的暴风影音,2009年的开心网,2010年的神州租车、奇艺(后改名为“爱奇艺”)都成了华兴的客户。

自2011年以来,赶集网一直跟华兴有合作。赶集网CEO杨浩涌认为,华兴资本在创业者和投资人之间搭了一座很好的桥梁。

图片来源网络

这样看来,“关系”是华兴资本取得成功的有力支撑。

在来看看华兴资本向全投行业务转型升级的幕后推手。

2011年,华兴资本正式注册了上市公司实体,并进行了A轮融资,出让1500万股A类优先股。

有两家公司买入了,一家在当年9月买入,是RenaissanceGreenhouse HK Limited ,认购了1000万股;另一家是在10月买入的,叫GreenhouseCR Holdings Co., Ltd.,认购了500万股。负责华兴项目的两位合伙人,一个是成为资本创始人李世默,一个是成为资本管理合伙人沙烨。

成为资本创始人李世默(图片来源网络)

一直到现在,成为资本仍占有华兴资本10%的股份,是华兴最大的外部股东。

外界普遍认为,双方肯定从2011年,成为资本投资华兴开始,关系就牢牢绑定在一起了。

有了成为资本的大手笔投资,2012年,华兴开始全面拓展新产品线,业务也开始全面升级。

成为资本管理合伙人沙烨(图片来源网络)

当时,华兴所服务的新经济企业,已经从私募市场走向海外公开市场。2013、2014两年,一大批中概股赴美IPO,给华兴带来大量业务和高速发展。

先是2013年6月,华兴参与兰亭集势赴美IPO,第一次扮演承销商的角色。

京东商城纳斯达克上市(图片来源网络)

然后2014年5月22日,京东IPO,华兴作为联席主承销商出席。刘强东曾坦言,“当时所有的券商几乎都一窝蜂地跑去忙阿里巴巴上市那个大单去了,京东的选择余地不大”。京东这一单成了华兴的成名之作,在接下来聚美优品、陌陌,途牛、神州租车等的IPO背后,都有包凡的身影。

图片来源网络

2015年,另一个大佬——沈南鹏所管理的红杉正式入股华兴资本,这对于包凡来说如虎添翼。

业内称沈南鹏投资拥有独特嗅觉,这跟他8年投行经历,7年成功创业经历有关。

沈南鹏入股华兴后,同样给华兴带来了不少红杉系的业务,华兴的发展也进一步加速。

图片来源网络

就这样,从2011年成为资本投资华兴开始,李世默、沙烨、沈南鹏,以及挚信的李曙军,都投资了华兴,资本大佬云集,包凡的朋友圈也越来越雄厚。

但如果把华兴今日的成就仅仅归因于包凡的人脉,显然是把复杂问题说简单了。作为一名深耕中国互联网的投资银行家,包凡的专业性无可挑剔。他知道如何在一堆创业公司中把最优秀的那个挑出来,并且善于在创业者、投资者、并购者之间进行高效的沟通。

对包凡和华兴来说,赢得中国处于创业初期的企业家朋友,对其业务的迅猛发展起到了非常积极的作用,《纽约时报》2014年一篇对华兴的报道这么认为。对此,包凡直言不讳,“华兴资本的愿景是找到这些真正顶尖的企业家,与他们在创业初期建立关系,并伴随他们一路成长,不断壮大。”

十年前,当当网联合创始人俞渝对包凡说,“如果中国有一个人成为JP摩根,就是你包凡”。据华兴官方数据,2017年华兴完成私募融资交易55个,金额超过120亿美元,约占中国私募融资总额的20%。十年后,俞渝再看华兴的发展,“我挺为我说对了这句话而自豪的”。

“我们虽然是在做项目、做交易,但我们一向认为我们也在做人,我们积累的是朋友,是人脉。朋友、人脉成就了华兴的今天。我们进行一桩交易,会看这个人值不值得华兴跟他交朋友。我们跟这个人之间,是不是不说一辈子,至少10年、20年能一起做买卖。我们不希望只是做一锤子买卖,而是希望我们在一起还能干点什么其他的事儿。从这个角度来说,我们很讲究这个人值不值得去交。有句名言说,没有永久的朋友,只有永久的利益。但我还真不是那么想,有时再多的钱放在眼前,这个人交不成朋友,宁愿不做。”

——包凡

来源:搜狐 时间:2018-08-20